前回コラムでは「最強の節税術」として「選択制企業型確定拠出年金」制度をご紹介しました。

今回は、同年金制度の「資産形成術」としての側面をお話しいたします。

目次

選択制企業型確定拠出年金制度を活用した資産形成術について

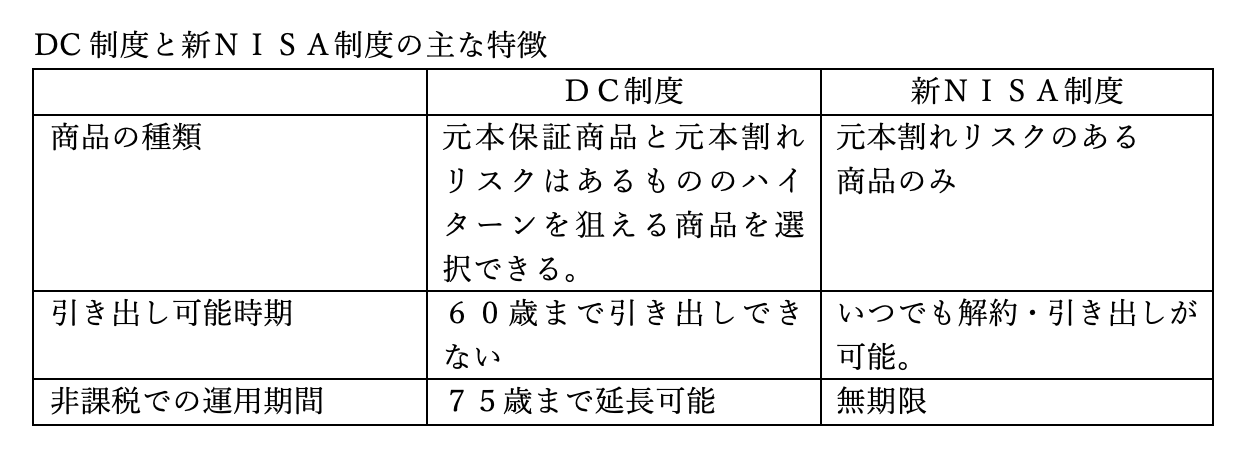

選択制企業型確定拠出年金制度(以下DC制度と表記)と今話題の新NISA制度との資産形成術としての違いについて概略をご説明します。

投資未経験者の中には元本割れリスクは絶対に避けたいというニーズの方もおられます。

DC制度では、預貯金などの元本保証商品が選択できます。

しかも元本割れリスクのある商品の運用パフォーマンスも新NISA制度と比較しても遜色ありません。

従って、運用商品の自由度の高さがDC制度の最大の魅力です。

ただし、DC制度の唯一のデメリットである積み立てた資産を60歳まで引き出しができない点には注意が必要です。

新NISA制度ではこのような制限はなくいつでも解約・引き出しが可能です。

税制上有利な資産形成術の活用法について

より効率的に資産を増やすためには各種の税制優遇策を活用する事が非常に重要です。

新NISA制度では、生涯投資枠の1800万円の非課税枠を最短5年で作ることが可能です。

DC制度では非課税枠の金額面での上限はありません。

2022年の制度改正で、厚生年金被保険者であれば70歳未満まで加入が可能になりました。

さらにそれまで積み立てた老齢給付金の非課税での運用期間も75歳まで延長が可能になりました。

仮に40歳から両制度を開始し65歳まで最大活用した場合では、新NISA制度の生涯非課税枠1800万円とDC制度で1650万円(毎月月額上限5万円×12回×25年=1650万円)の非課税の運用資産を65歳時点で確保する事ができます。

両制度合わせて3450万円(投資元本)の非課税の運用資産と公的年金があれば安定した老後生活を送れるのではないでしょうか?

具体的なDC制度の活用事例(40歳から65歳までDC制度で複利運用した場合)

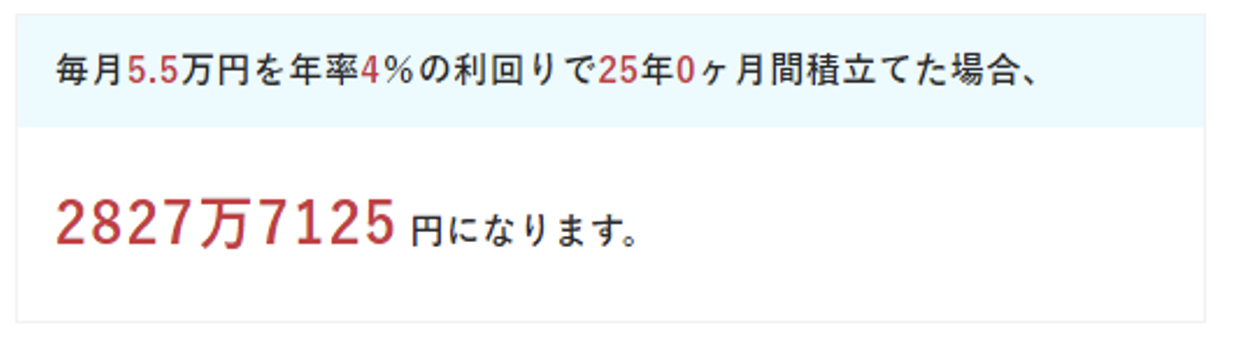

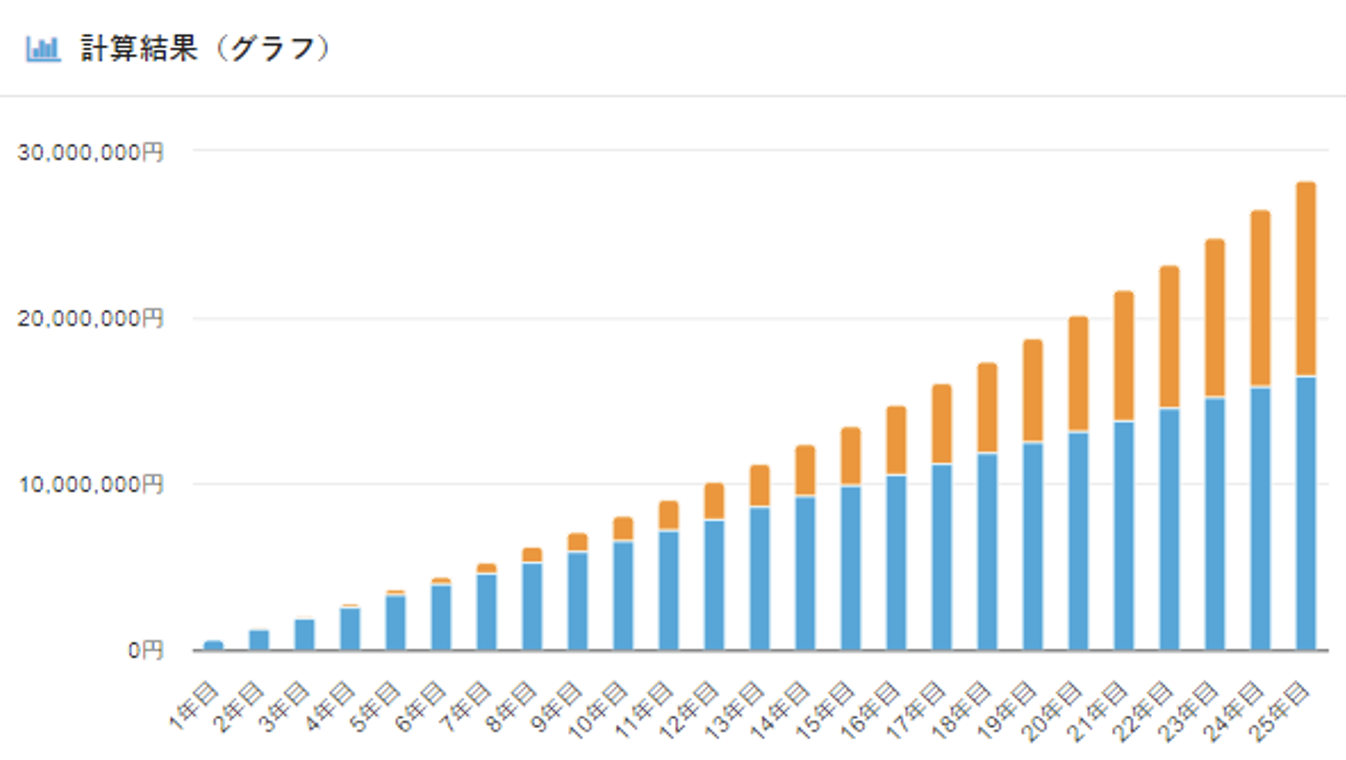

毎月5万5千円の積立金を年利回り4%で複利運用を継続すれば投資元本1650万円に対して運用益は約1177万円となり老齢給付金は約2827万円に達します。

DC制度でなければ運用益に対して約239万円が譲渡所得として源泉徴収されますが、DC制度では課税されません。

さらに老齢給付金の受給開始時には退職所得控除がDC制度でも適用されますので合計1150万円未満であれば一時金で受給しても課税されません。

残りの約1677万円(約2827万円-1150万円)の老齢給付金を毎年約112万円に分割して15年に渡り受給すれば比較的少ない税負担で老齢給付金を受給することが可能です。

2022年の制度改正により老齢給付金の受給開始時期を各人のライフプランに応じて60歳以降から75歳の間で自由に選択できるようになりました。

このように出口戦略においてもDC制度は使い勝手が大幅に向上しております。

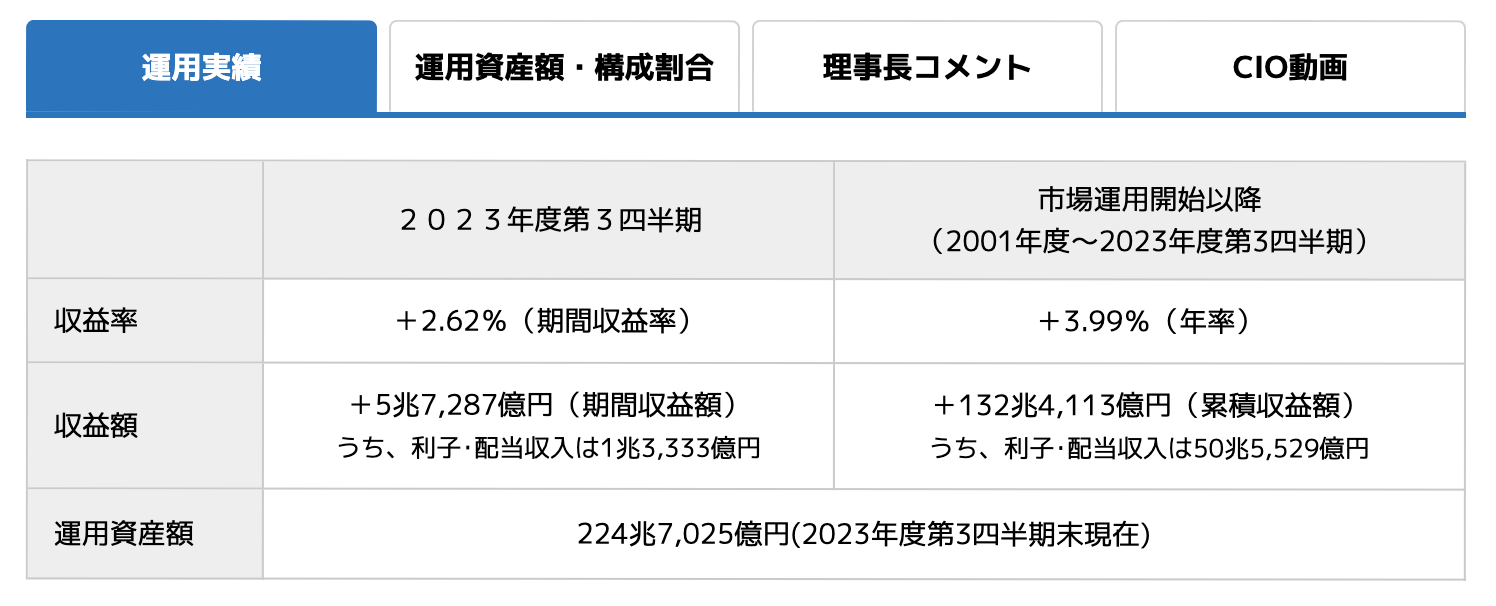

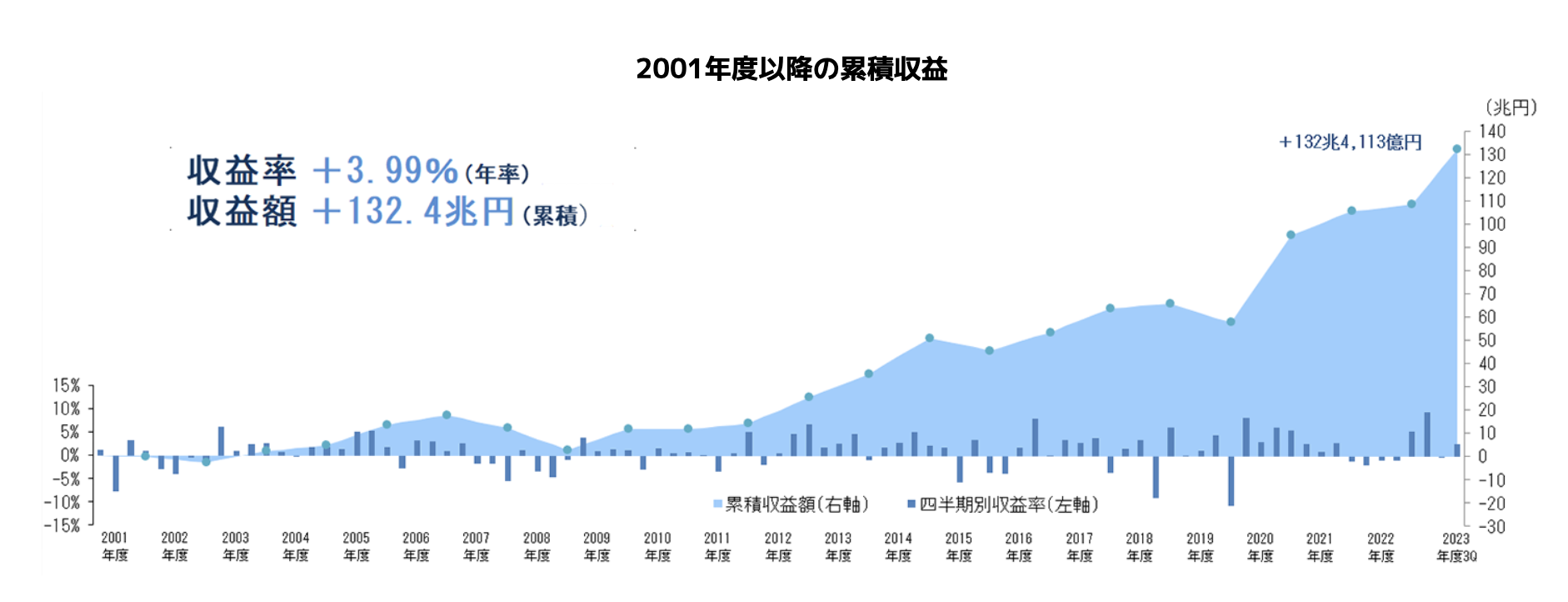

(注)運用利回りはGPIF(年金積立金管理運営独立行政法人)の23年間の運用実績を基に算出しております。実績データ等は図表①②を参照

図表① 4%での積立複利運用シミュレーション

図表② 2023年度の運用状況|年金積立金管理運用独立行政法人 (gpif.go.jp)より抜粋

資産形成で重要な投資リスクの軽減方法「分散投資」とは

分散投資には「資産」「地域」「時間」の3つの分散が必要です。

投資対象となる資産には様々なものがありますが、それぞれの資産は、常に同じ値動きをするとは限りません。

例えば、一般的に、株式と債券とでは、経済の動向等に応じて異なる値動きをすることが多いのです

(例えば好景気で株式が値上がりする際に債券価格は逆に値下がりするケースが多い)。

「資産」と「地域」の分散

こうした資産の値動きの違いに着目して、異なる値動きをする資産を組み合わせて投資を行うのが「分散投資」の手法です。

こうした手法を取り入れることで例えば特定の資産が値下がりした場合には、他の資産の値上がりでカバーするといったように、保有している資産の間で生じる価格変動のリスク等を軽減することができます。

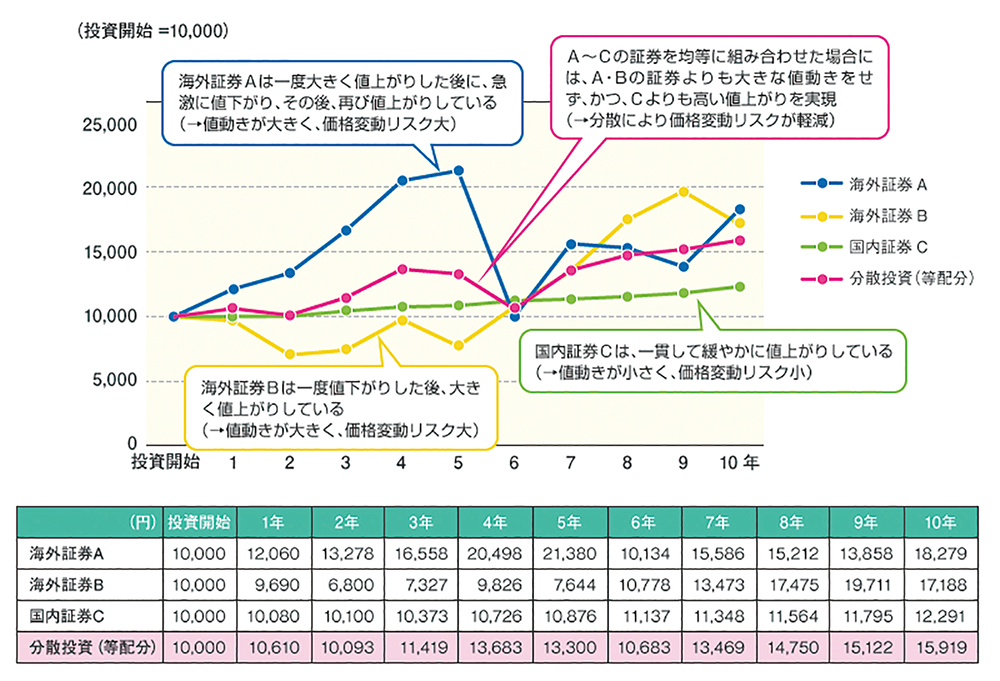

下図では、値動きの大きい海外資産でも全く違う値動きをする投資地域の異なる海外資産(AとB)と緩やかな値上がりをしている国内資産(C)と3つの資産を均等配分した分散投資の値動きの違いを表しています。

この場合で、それぞれの資産の10年後の投資成果がどうなったか?を検証してみると海外資産AとBは、価格変動リスクが大きくて長期保有ではかなりの心理的な負担がかかったと思われます。

一方で、国内資産CはAとBに比べて安定的に上昇しました。

これらを均等投資した分散投資は、元本割れを起こすこともなく国内証券Cより収益性も確保することができました。長期での運用では、安定性と収益性の2つの要素はとても重要です。

図表 金融庁NISA特設WEBサイト(投資の基本)より抜粋(図表①②)

① 投資の基本 : 金融庁 (fsa.go.jp)より抜粋

代表的なインデックス・ファンドでの直近3年間の運用パフォーマンス比較

下図のチャートはWEALTH ADVISORより抜粋

投資信託(ファンド)[ウエルスアドバイザー] (wealthadvisor.co.jp)

「時間」の分散

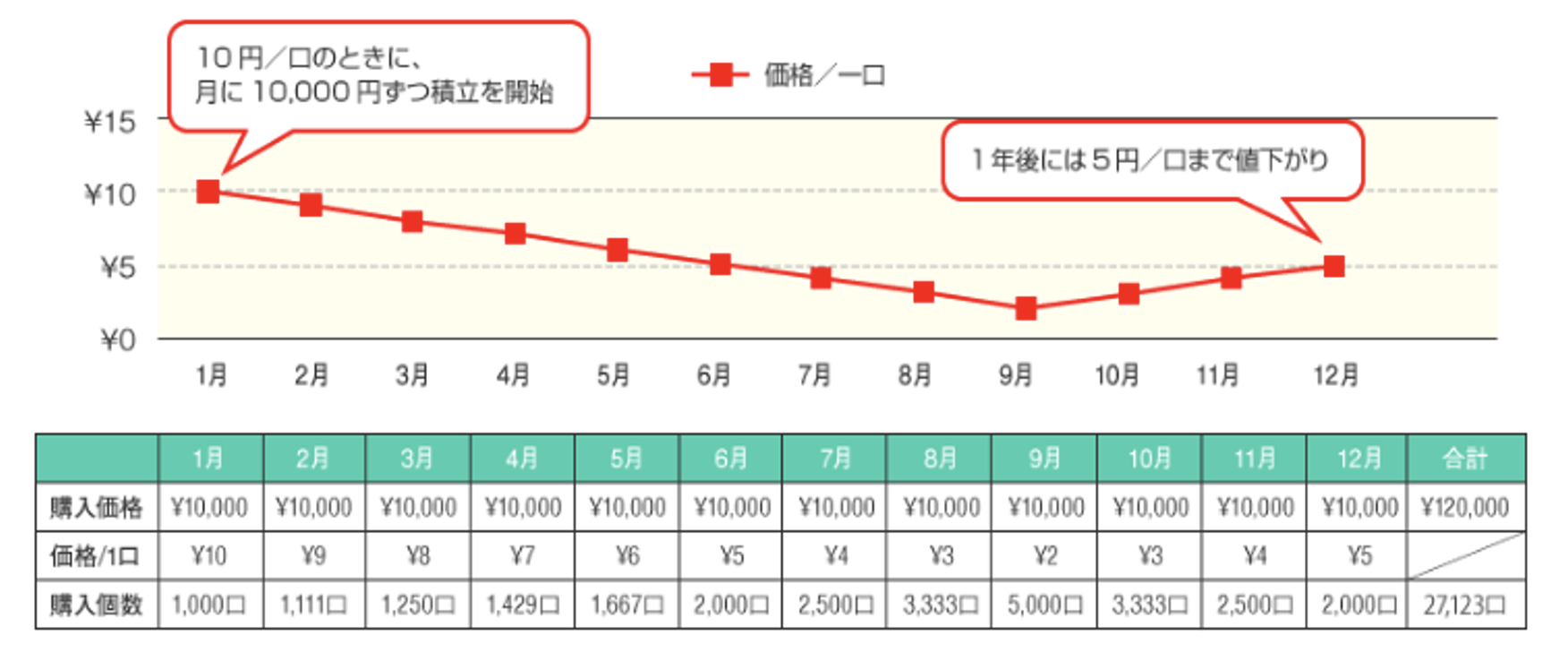

毎月1万円ずつ、1年間下落し続けたある特定の資産への積み立て投資を行った場合で検証してみます。

下記の図をご覧ください。

図表② 投資の基本 : 金融庁 (fsa.go.jp)より抜粋

最初に特定の資産を購入した1月時点の単価が1口10円だった場合、1万円で1,000口購入できます。

他方で、最も値が下がって1口2円になった9月時点では、同じ1万円で5,000口購入できます。

1年間での投資総額は12万円ですが、購入した特定の資産の総買付け口数は27,123口になっています。

下がった時に多くの口数を購入できている事が重要なポイントです。

「時間」分散の結果検証

仮に12月の時点で投資を止めた場合、12月時点での1口当たりの価額は5円ですので、この時点で保有している上記資産の時価評価額は、5円/口×27,123口で135,615円になります。

投資元本の120,000円と比較すると、15,615円(135,615円-120,000円)の利益が出ていることが分かります。

上図の通り、最初に特定の資産を購入し始めたときよりも、投資を止めたときの方が、1口当たりの価額は下がっていますが、計算してみると、結果的には利益が出ていたということになります。

これは、投資の「時間」を分散したことで、1口当たりの投資価額が平準化され、高い値段の時に投資した分の値下がりが、低い価額のときに投資した分の値上がり分でカバーされた結果ということが確認できます。

以上の検証結果から、資産形成術において投資リスクを軽減させるためには「分散投資」が有効であることがご理解いただけると思います。また、投資するタイミングを変える「時間分散」と「積立による長期複利運用」も重要なポイントです。

従って、「分散投資」と「複利運用」を最大限に有効活用できるのは税制優遇策のあるDC制度と新NISA制度とご理解いただけると思います。

次回の第3部では、資産形成を行う上で必要な知識及び情報の習得方法や商品選びを行う際の注意点などに解説して参ります。